今天是你终身成长精读的第3194天。

许多人按部就班地上班,背负着巨大的生活压力。

看起来你每天都在努力赚钱,其实剩下的钱很少。

学会投资理财可以让钱生钱不为钱工作,而是让钱为自己工作,从而增加财务自由的概率。

让我们跟随《投资的60个基础》这本书,从零开始学习如何为生活理财。

01

投资认知

首先要知道一夜暴富是不存在的,对投资要有正确的认识。

很多人想通过投资在短时间内赚很多钱。这个想法的出发点是偷懒。

如果动机不纯,结果不会是最优的。况且也不符合自然规律。

墨菲是20世纪华尔街股灾的最大赢家,他曾通过投资获得1亿元人民币。

后来在一家饭店喝醉后,他给妻子打电话说:“我的人生就是失败!”

之后,他结束了自己的生命。人们发现他只剩下一万美元了。

其次,投资有五大法则。只有遵循原则,才不会偏离方向。

第一,收益风险匹配原则。

高收益必然对应高风险。这个道理很多人都知道,但很少有人做到。

原因是人的欲望和贪婪占了上风,常识和理智被抛在了脑后。

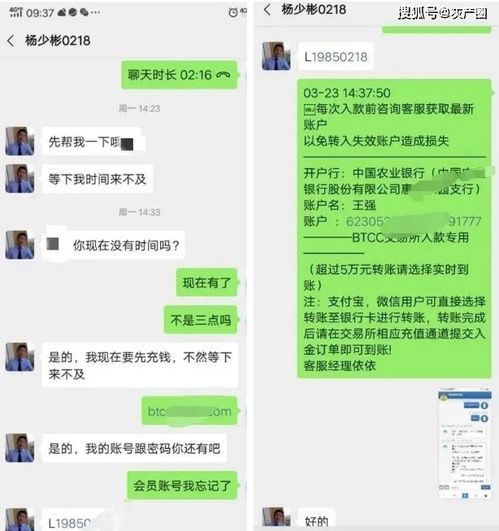

“e租宝”就是典型的例子。当时很多人都是被平台上“高收益低风险”的口号给骗了。

另外,在创新金融领域,尤其是以P2P为代表的互联网金融产品,大部分都是骗局。风险与回报相匹配是最重要的原则。

二是年龄收入匹配原则。

每个年龄段都有不同的特点、任务和目标,因此适合的投资方式也不同。

一般来说,年龄越大,风险承受能力越低,反之亦然。

在青年时期,大概20-35岁,风险承受能力很大,可以在这个年龄段购买一些高风险资产。

正值壮年,大约35-50岁,此时正处于年龄越来越大的阶段,工作不会轻易变动,承担风险的能力较低。

这时候要注意家庭资金流向,提高抵御意外带来的风险的能力。老年阶段,50岁左右,风险控制是首要考虑,低风险的资产购买比较合适。

第三,专业知识匹配原则。

投资需要学习,积累知识,建立硬核知识框架容易获得财富。

巴菲特擅长做价值投资,所以他关注的是公司的基本面;索罗斯专注于全球经济的分析,是宏观方面的鼻祖;数学家西蒙斯把量化做到了极致。

专业的人做专业的事,都是把自己不擅长的交给其他领域的专业人士。

所以,如果你想获得更多的财富,你需要花时间学习和研究。如果在什么都不知道的情况下贸然去做,很大概率不会有好结果。

第四是分权原则。

合理配置资产,在剧烈波动时实现收益最大化。

有这样一个新闻,一个人20年前存了1000元,然后取出来就变成了3000元。但如果用这笔钱买房,可以赚10倍以上。

所以,把钱存银行不划算。需要投资收益较高的资产,如股票、大宗商品、金属衍生品等。

2000年至2015年,深证成指回报率为27%,上证综指回报率为18%。如果用于存款融资,可能只有3%。

第五,市场有效性原则。

在投资之前,你需要知道市场上是否有很多人。有经验的人都知道一句话:“不要去人多的地方。”别人在发财的时候,其实是危险的时候。

尤金法马提出了“有效市场假说”:在一个充分竞争的股票市场中,所有有价值的信息都已经及时地反映在股票价格的走势中,除非操纵市场,否则投资者不可能通过分析过去的价格获得超额利润。

所以,当有人给你介绍一个赚钱的方法时,要警惕,要问自己:“他为什么告诉我这么好的事情?”

02

基金

追求稳定收益,基金是小白的最佳选择。

关于如何选择基金,这里是“4433”法则。

两个4分别指:过去一年内排名同类基金前1/4的基金;近2年、3年、今年在同类基金中排名1/4。

两个3指:近6个月同类基金前1/3;最近3个月一直排在同类基金前1/3。

虽然操作有些复杂,但尽可能避免了不稳定性和市场热点的诱惑。利用这个规律,并长期持有,才是稳健获利之道。

在各类基金中,指数基金是长期稳定的基金。基金分三种:宽基指数、窄基指数、聪明贝塔。

如果你看好国运,就买宽基指数。一般来说,看好国企,就会买上证50指数。

如果看好民企,买中证500指数。

如果看好中国科技,买创业板指数。

关于行业发展,注意基数指数窄。有些行业天生就容易赚钱,有些则需要在一定时期内买入。

与民生相关的行业本来就有利可图,比如消费行业、医药行业。需要踩的行业,比如金融业。

这两年疫情的爆发,让消费和医药行业非常火爆。对于想投资入门级基金的新手,先不要考虑行业指数,投资宽基指数比较保险。

Smart Beta是一种基于规则的量化方法,增加指数对某些特定风险因素的敞口,以获取相应的收益。

这是最好的基金类型,但是需要投资者掌握一定的专业知识和逻辑,这就要求投资者有较高的水平。初学者需要花一些时间学习和练习。

基金定投是散户最佳的定投方式。

巴菲特说,对于个人来说,最好的投资方式是投资基金。

基金的定投可以保证在经济好坏的时候都能获得收益。

适合基金投资的人群:忙碌的人,懒惰的人,月光族,稳健的投资者。

每月投资多少钱可以用两种方法计算:

首先是基于长期目标。

比如你要准备20年孩子的教育基金,那么你需要存100万。如果基金回报率为10%,那么每个月需要投入1500元。20年可以拿到103万。

需要注意的是,在计算之后,需要根据实际情况决定是否每月拿出1500元进行定投。

二是看自己每个月有多少闲钱。

可以用下面的公式计算:/2。

比如月收入10000元,平均支出5000元。然后就是2500块的闲钱。这些钱你可以全部用来定投,也可以是2000元,1500元。

以下是关于何时进行定投的两点建议。首先,音调越低,音调越高。在低点获得的便宜份额对最终收益的贡献最大。第二,市场位置越低,越不能停止定投,而要保持稳定的心态。

你选择什么样的基金?

创业板和上证50的收益率分别为154.80%和32.55%。股票型基金和偏股型基金更适合定投。

另外,基金定投并不是投资时间越长越好,而是在合适的时机卖出。

判断卖出时间有两种方法。一个是提前确定自己理想的止盈点。比如预期收益30%,当收益达到30%就赎回。第二,根据市场。一轮牛市结束后,你可以卖出你的盈利,开始下一轮定投。

03

股票

选择“大牛股”有五个标准。

第一,好的行业。

如果一个人几年前去了互联网行业,那么现在的福利待遇一定不错。

判断是否是好行业有两种方法。首先,公司现金流充裕,支出低。这样的公司基本都是盈利的,不会出现现金流断裂的情况。其次,行业处于成长期。公司前景看好,发展潜力大。

第二,好公司。

好公司的定义有三个方面,即无形资产、转换成本和成本优势。

无形资产是指品牌、专利等。如果一个产品更换后成本很高,一般不会更换,因为转换成本太高。

大型超市经常做一些打折活动,小型便利店很少。这是因为大公司在成本上有优势。

第三,良好的管理。

这里是管理者的层次。可以从两个方面入手。一个是性能。绩效不在于工资高,而在于分红。另一个是管理制度。比如亲戚会不会入职。

第四,价格好。

估价方法有助于做出选择。估值方法有两种,一种是绝对估值法,一种是绝对估值法。相对估值法有PE、Pb、PEG。绝对估值法主要是现金流量折现法。

第五,心态好。

当你听到坏消息时,保持冷静。如果你确定自己买的是好公司,即使目前的情况不乐观,也要相信长期,不要受短期波动的影响。

你需要一个投资组合。不要把鸡蛋放在同一个篮子里。

简单投资组合方法有几个规则:

①位置控制。仓位最好不要超过20%,资金量大的最好不要超过10%。

②行业占比。注意多行业结合。选择单一行业有风险,比例不要超过30%。

③时机。买股票的时机要分开,以免影响心态。比如昨天总平仓50%,今天20%-80%比较合适。如果直接到100%,就有点激进了。

④注意波动性。投资者的性格与高、中、低波动的股票相匹配。比如积极型投资者选择波动率较高的组合,稳健型投资者选择波动率较低的组合。

在投资中,除了学习专业知识,最重要的是要有良好的心态。

巴菲特说别人贪我怕,别人怕我贪。控制情绪,稳定心态,克服人性的弱点。如何克服投资中人性的弱点?这里有三点建议。

首先,时刻提醒自己是否处于心理偏差。

如高估自己、自责、心理交代、情绪影响等。认清自己的实力,不要覆水难收,吸取教训。

同样的钱,由于来源不同,人们对待它的方式也不同。比如炒股赚来的钱,不如努力赚来的钱细心。

天气影响人的情绪,人容易做出错误的决定。这就是丹尼尔·卡内曼所说的信息噪音。在阳光明媚的天气里,人们心情更好,倾向于忽略负面和有风险的信息。

其次,尽量使用“尊贵法”。

主要有两个点,重新记忆和视觉预习。

在攀爬之后,Honord经常分析自己的行为,哪里害怕,做了什么,为什么,吸取了什么样的教训,下一次该怎么做。在攀爬之前,他会提前预设好自己要做的事情,把可能出现的危险情况一一列出,并写出解决方案。

最后,要严守纪律。懂得借贷,经常向专业人士请教或者让基金经理管钱。

换句话说,如果你不管理你的钱,你就会被忽视。学会投资理财,可以让你成为更好的财富主人。

作者:宣彤,精读之友协会会员。这是一个自由的灵魂。